Уважаемые заказчики DDoS-атак! Рекомендуем Вам не тратить деньги и время впустую, так что если Вас что-то не устраивает на нашем сайте - значительно проще связаться с нами - [email protected]

Заказчики взлома сайта, мы можем бадаться с Вами вечно, но как Вы уже поняли, у нас нормально работают бекапы, а также мы и далее легко будем отлавливать и блокировать ваши запросы, поэтому также рекомендуем не тратить деньги и время впустую, а обратиться к нам на вышеуказанную почту.

Друзья Игоря Сечина из Венесуэлы на грани банкротства

10.11.2017

Друзья Игоря Сечина из Венесуэлы на грани банкротства

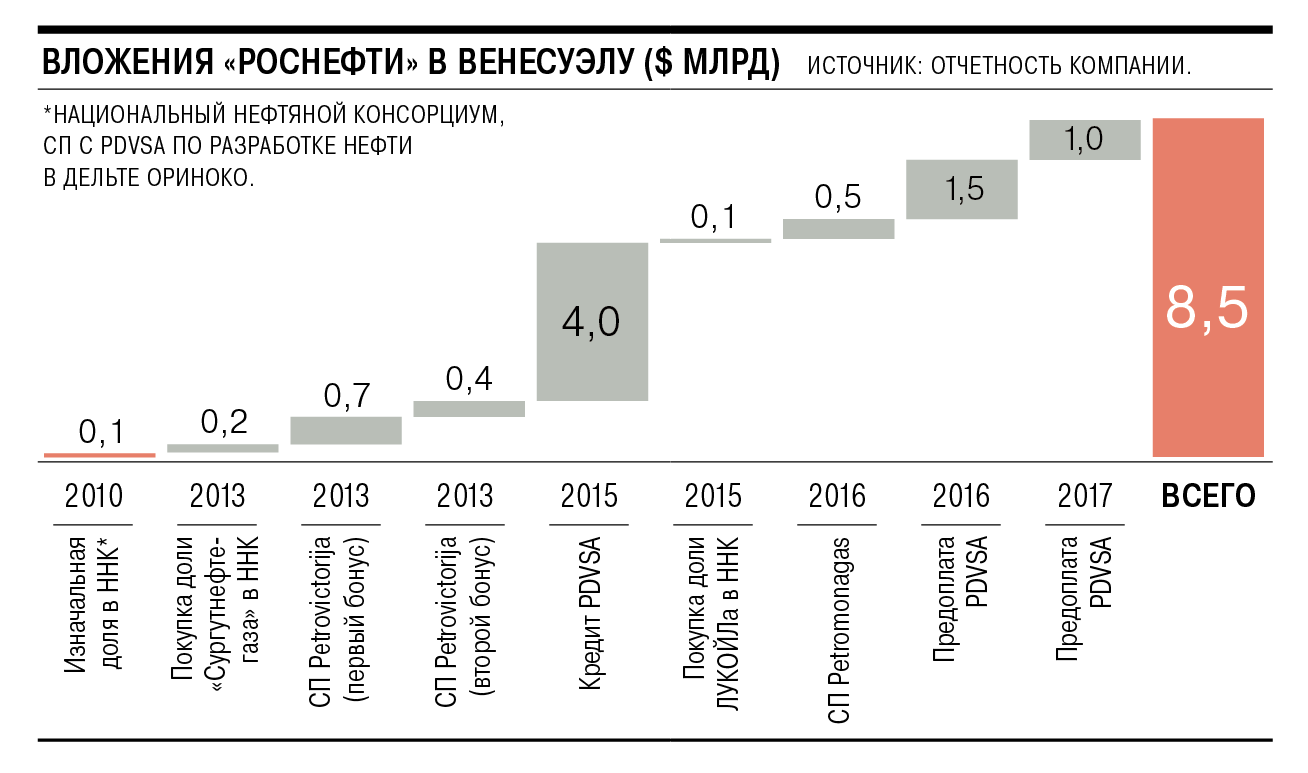

Государственная нефтекомпания Венесуэлы PDVSA, которая является крупным партнером «Роснефти», находится на грани дефолта, который может быть объявлен уже на этой неделе. Кросс-дефолт может затронуть все международные финансовые обязательства PDVSA на $40 млрд, что, вероятно, повлечет за собой и фактический дефолт Венесуэлы. По мнению собеседников “Ъ”, кредиты на $6 млрд, предоставленные «Роснефтью» PDVSA, а также на $1 млрд — от Газпромбанка в меньшей опасности, поскольку выданы под поставки нефти. Суверенный долг Венесуэлы Москва уже согласилась реструктурировать. Международная ассоциация свопов и деривативов (ISDA) сообщила, что уже в пятницу рассмотрит «кредитный случай» венесуэльской госкомпании PDVSA, которая, по предварительным данным, не полностью выплатила $1,17 млрд транша по бондам с погашением 2 ноября. Льготный период по облигациям истек, то есть случай может расцениваться как дефолт. Если ISDA признает факт дефолта, то владельцы кредитных дефолтных свопов (CDS), производных бумаг, выпущенных под бонды PDVSA, смогут получить страховку. Для владельцев собственно облигаций другая процедура признания дефолта, она может продлиться дольше. Теоретически возможно, что дефолт еще не произошел, просто деньги не дошли до владельцев бумаг, поскольку из-за новых санкций США в отношении Венесуэлы платежи PDVSA идут с многочисленными проверками, а расчетный банк по данному выпуску бондов — американский JP Morgan. Но если дефолт все же случился, то, по данным Reuters, он должен привести к кросс-дефолту по всем международным выпускам бумаг PDVSA. Согласно отчетности компании, на конец 2016 года ее долг составлял $40,4 млрд, еще около $20 млрд составляли обязательства по предоплате за нефть. Эта ситуация не стала сюрпризом для рынка — в конце прошлой недели Fitch и Moody`s понизили рейтинги PDVSA до преддефолтного уровня, аналогичные уровни у суверенного рейтинга Венесуэлы. Это последовало за заявлением президента страны Николаса Мадуро о необходимости реструктуризации как долга PDVSA, так и суверенного долга Венесуэлы после того, как будет осуществлен транш по бондам на $1,2 млрд (который, видимо, не удалось полностью выплатить). На это рынки среагировали негативно: большая часть долгов как Венесуэлы, так и PDVSA — у американских банков, а санкции США запрещают им даже переговоры о реструктуризации. «Де-факто это было заявление о дефолте»,— говорит “Ъ” аналитик одного из инвестбанков. Крупнейшим российским инвестором в Венесуэлу и кредитором PDVSA является «Роснефть» (см. график). Так, она в 2015–2017 годах предоставила PDVSA $6 млрд как предоплату за будущие поставки нефти, в августе представители «Роснефти» говорили, что погашено $1,2 млрд (в отчетности эти платежи отдельно не указаны), а полное погашение ожидается до конца 2019 года. В четверг в «Роснефти» отказались от комментариев. Собеседники “Ъ” на рынке полагают, что PdVSA даже в случае дефолта продолжит поставлять нефть «Роснефти», поскольку «больше рассчитывать Венесуэле не на кого». По их мнению, PDVSA едва ли будет настаивать на реструктуризации предоплат, поскольку тогда «Роснефть» может снизить активность по развитию проектов в Венесуэле и бюджет страны не получит от компании бонусы и другие обязательные платежи. Аналогичная ситуация с кредитом Газпромбанка на $1 млрд, выданным в 2013 году на развитие СП с PDVSA Petrozamora,— также в виде предоплаты за нефть. В банке не дали комментария. Что касается суверенного кредита РФ на $4 млрд, выданного в 2011 году, то глава Минфина Антон Силуанов заявлял на прошлой неделе, что Россия готова реструктурировать его остаток (менее $3 млрд, точно неизвестен). В Минфине это также не комментируют. Залогом по кредиту «Роснефти» на $1,5 млрд выступают также 49,9% американской структуры PDVSA Citgo (владеет рядом НПЗ и сетью АЗС). Глава «Роснефти» Игорь Сечин в октябре назвал залог «техническим», объясняя, что «было бы глупо предположить, что нам нужен этот актив, когда мы находимся в состоянии санкций (США.— “Ъ”)». При этом другие 50,1% Citgo находятся в залоге у владельцев бондов PDVSA, и в случае дефолта они могут взыскать этот актив, тогда как у «Роснефти» с этим, вероятно, возникнут проблемы. Собеседники “Ъ” отмечают, что, хотя «Роснефть» выглядит более защищенной в случае дефолта PDVSA, чем владельцы облигаций, бедственное положение Венесуэлы, вероятно, вынудит компанию продолжать вливания в страну. «Если в Венесуэле произойдет переворот на фоне экономического кризиса, “Роснефть” рискует потерять все инвестиции»,— отмечает один из источников “Ъ”. В августе первый вице-президент компании Павел Федоров говорил, что «нет никаких планов осуществления никаких (новых.— “Ъ”) предоплат, но все может измениться в зависимости от ситуации с нашим контрагентом». Процедура дефолта по облигациям должна привести к образованию клуба основных кредиторов, который будет вести с PDVSA и правительством страны переговоры о реструктуризации, отмечает партнер LECAP Дмитрий Крупышев. Хотя санкции США запрещают такие переговоры ряду крупных кредиторов, они могут вести их через посредников, полагает он. Если стороны не придут к согласию, кредиторы могут в суде добиваться ареста зарубежных активов PDVSA — НПЗ, заправок, танкеров и нефти. Топ

Топ Самое читаемое

Вот в середине ноября корпорация "Ростех" подвела итоги немного странного тендера среди коммуникацио

В среду, 2 августа, американский президент Дональд Трамп подписал закон о новых санкциях в отношении