Уважаемые заказчики DDoS-атак! Рекомендуем Вам не тратить деньги и время впустую, так что если Вас что-то не устраивает на нашем сайте - значительно проще связаться с нами - [email protected]

Заказчики взлома сайта, мы можем бадаться с Вами вечно, но как Вы уже поняли, у нас нормально работают бекапы, а также мы и далее легко будем отлавливать и блокировать ваши запросы, поэтому также рекомендуем не тратить деньги и время впустую, а обратиться к нам на вышеуказанную почту.

Центральный банк России обеспокоен валютными долгами компаний

09.08.2017

Центральный банк России обеспокоен валютными долгами компаний

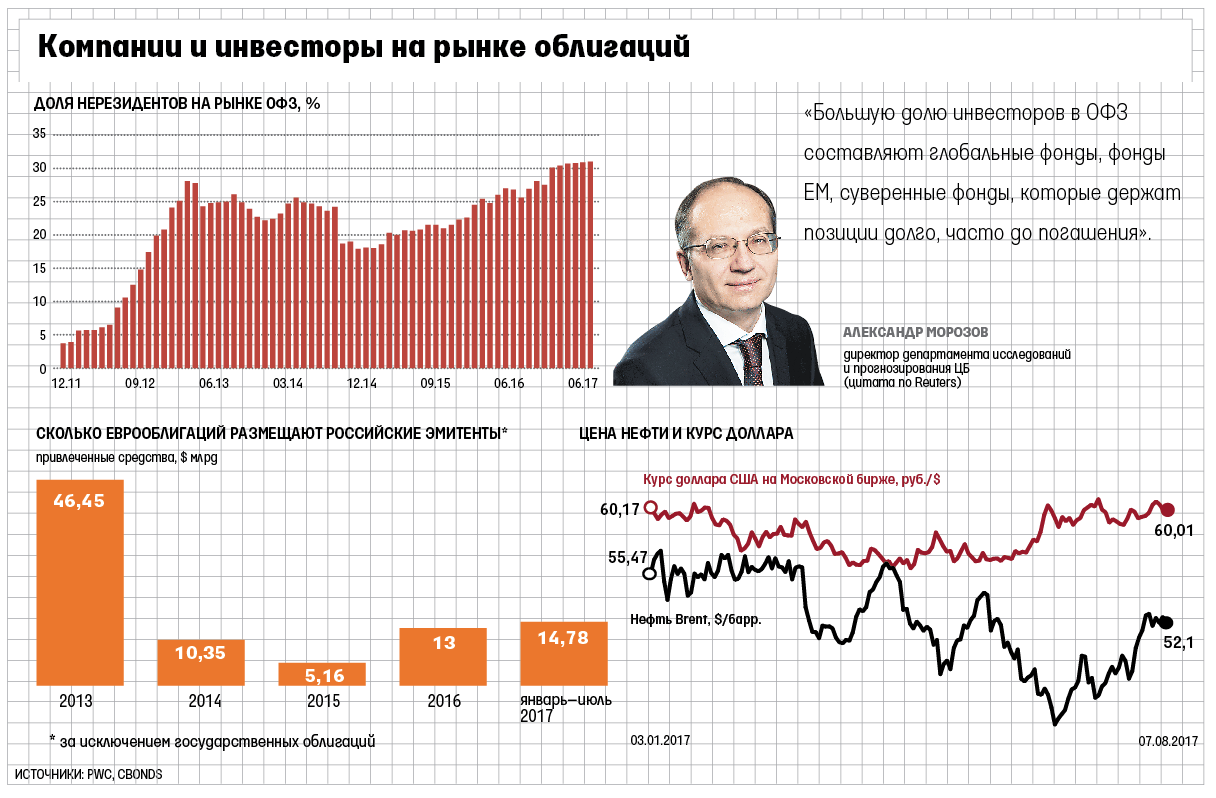

Российская экономика оживает, а аппетит иностранных инвесторов к риску растет – это привело к притоку их денег в еврооблигации российских компаний и банков, говорится в аналитической записке департамента финансовой стабильности ЦБ (его позиция может не совпадать с официальной позицией регулятора). С января по 21 июля компании разместили евробонды на $12,81 млрд, банки – на $1,97 млрд. Доля нерезидентов на рынке ОФЗ выросла к 1 июня на 3,8 п. п. до 30,7%. Краткосрочный эффект может быть положительным, рубль укрепляется, что еще больше увеличивает привлекательность валютных займов, пишет департамент ЦБ: «Но финансовая система и экономика становятся все менее устойчивыми». Может возникнуть нисходящая спираль, предупреждают его эксперты: рост выплат по долгу ослабит рубль и долговая нагрузка увеличится. В 2008–2009 гг. компании накопили чрезмерные внешние долги, вспоминает ЦБ, и государству пришлось их рефинансировать, размещая деньги резервного фонда в ВЭБе. Пока рисков для финансовой стабильности нет, но увеличение притока иностранного капитала грозит «пузырями» на отдельных рынках, накоплением чрезмерного долга и валютных рисков. Государству стоит подстраховаться, советуют эксперты департамента. Уже сейчас ЦБ дестимулирует валютное кредитование: ограничена чистая валютная позиция банков, повышены коэффициенты риска по валютным заемщикам с недостаточной валютной выручкой. Департамент в записке предлагает ужесточить эти меры: еще больше повысить коэффициент риска, сильнее дифференцировать нормативы обязательных резервов (сейчас в рублях – 5%, в валюте – 6–7%). Но эксперты ЦБ советуют не ограничиваться банками и искать способы снизить валютные риски и риски нефинансового сектора. Регулятор уже увеличил с 28 до 53 число компаний, которые с 2014 г. отчитываются перед ним о графике погашения долга перед нерезидентами. Но нужно убедиться, что у компании достаточно валюты и валютной выручки, чтобы платить по долгам, и ограничить ее иностранные займы в случае их чрезмерного роста, говорится в записке. Для этого предлагается учитывать два показателя: минимальное отношение самых ликвидных валютных активов и платежей по краткосрочным валютным долгам и максимальное отношение валютного долга к валютной выручке. При этом рассчитывать ее департамент предлагает по фиксированной цене нефти – $40 за баррель Urals, чтобы ограничить колебания долга компаний вслед за ценой нефти. Чтобы ввести такие меры, нужна уже координация с правительством. Как может работать механизм, представитель ЦБ не поясняет: это меры для обсуждения. Уровень долларизации в банковском секторе продолжает снижаться, замечает аналитик Moody’s Петр Паклин, и совсем не очевидно, что при восстановлении экономики он станет расти – ЦБ уже противодействует этому. Но предлагаемые ЦБ меры для снижения системного риска выглядят вполне логичными, считает он. Реальный же сектор с ЦБ не согласен. Любой новый инструмент и ограничения могут создать дополнительные трудности для экспортеров, которые в основном получают выручку в валюте и поэтому занимают тоже в валюте, отмечает представитель «Норильского никеля», к тому же российские и зарубежные банки предлагают большое количество инструментов хеджирования валютного риска. Компании извлекли уроки из девальвации 2014 г. и ответственно подходят к внешнему долгу в валюте, замечает сотрудник другого крупного экспортера, никакое государственное регулирование им не нужно. Держать свободные средства в рублях никто не хочет, поскольку судьба рубля неизвестна, валюта надежнее, продолжает он, а при валютной выручке валютный долг не создает рисков. Корпоративный сектор радикально отличается от банковского тем, что корпорации не берут деньги у населения, поэтому и регулирование этого сектора должно отличаться, спорит с ЦБ экономист «ВТБ капитала» по СНГ и России Александр Исаков. Использование и предоставление ликвидности ЦБ в 2014 г. было нормальной реакцией в условиях кризиса, когда компании должны были пройти шок выплат по внешнему долгу, считает он. Сейчас же ситуация совершенно иная – реакция валютного рынка и рынка ОФЗ, курса рубля на санкции показала, что инвесторы ставят на продолжение ответственной фискальной и монетарной политики и настроены достаточно серьезно, продолжает Исаков, поэтому и дополнительные регулятивные меры ЦБ могут быть не совсем актуальны. Главный экономист Альфа-банка Наталия Орлова, напротив, считает правильными предложенные ЦБ меры. Речь идет о госкомпаниях, валютные займы которых действительно серьезная проблема для экономики, полагает она: ежегодно их доля по внешним долгам росла, а сейчас достигла почти 60%. Но такие компании в случае шоков скорее всего переложат долги на государство, так как многие из них не понимают, что страна перешла от фиксированного к плавающему валютному курсу, говорит Орлова. Кроме того, ЦБ дает четкий сигнал, что рынок не должен относиться к инструменту валютного рефинансирования ЦБ как постоянному механизму поддержки, заключает она. Топ

Топ Самое читаемое

Как сообщало агентство , на прошлой неделе по делу о мошенничестве с газовыми тарифами был заде