Уважаемые заказчики DDoS-атак! Рекомендуем Вам не тратить деньги и время впустую, так что если Вас что-то не устраивает на нашем сайте - значительно проще связаться с нами - [email protected]

Заказчики взлома сайта, мы можем бадаться с Вами вечно, но как Вы уже поняли, у нас нормально работают бекапы, а также мы и далее легко будем отлавливать и блокировать ваши запросы, поэтому также рекомендуем не тратить деньги и время впустую, а обратиться к нам на вышеуказанную почту.

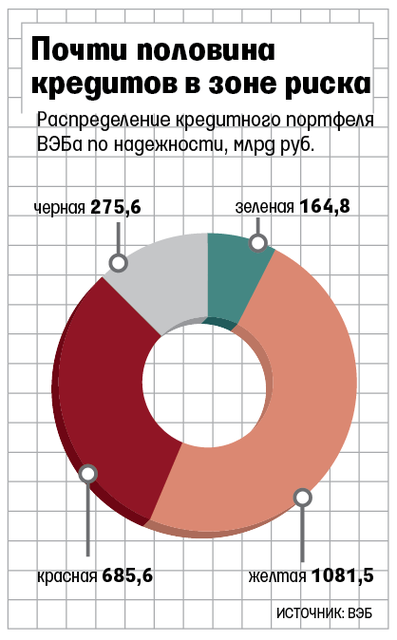

Проблемными оказались более 40% кредитов ВЭБа

30.05.2017

Проблемными оказались более 40% кредитов ВЭБа

«Ведомости» изучили кредитный портфель ВЭБа на 1 мая. Список кредитов с указанием названий должников, суммы долга, размера резерва по нему и степени проблемности показал сотрудник госбанка. Еще один подтвердил его подлинность. Пресс-секретарь ВЭБа комментировать документ не стал, сославшись на то, что это коммерческая тайна. Всего у ВЭБа без учета дочерних Связь-банка и «Глобэкса» выдано 155 кредитов на 2,2 трлн руб. Госбанк разделил их на четыре категории в зависимости от качества: зеленую, желтую, красную и черную. Первые две, по словам сотрудников ВЭБа, означают хорошее и приемлемое качество долгов, красная – трудная ситуация, черная – очень тяжелая, как правило, дефолт. Кредитный портфель, отнесенный к черной категории, составляет 275,6 млрд руб., но он практически целиком зарезервирован – на 251,7 млрд (91,3%). Для красной категории эти показатели составляют 685,6 млрд, 110 млрд руб. и 16% соответственно. Средний уровень резервирования по желтым кредитам даже больше – 17,8%. А у многих этот показатель превышает 50%. Если создан резерв в 51%, то этот кредит уже можно считать проблемным, полагает аналитик Fitch Ratings Антон Лопатин. Впрочем, в прошлом году ВЭБ получил госгарантии на 547 млрд руб. под украинские активы. Банк, например, кредитовал покупку российскими инвесторами контроля в «Индустриальном союзе Донбасса» и владел местным Проминвестбанком. Госгарантии позволили распустить резервы, объяснял сотрудник ВЭБа. «ВЭБ – это институт развития, и никто не говорил, что у такого института должен быть хороший портфель: часто он использовался там, куда бизнес не шел», – добавляет сотрудник ВЭБа. С другой стороны, в портфеле есть проекты и в сфере недвижимости, отмечает он: «Многие из которых сейчас в черной зоне – какое это имеет отношение к развитию?» Согласно консолидированной отчетности по МСФО за 2016 г. кредитный портфель ВЭБа составлял 2,7 трлн руб., в том числе 2,5 трлн – портфель головного банка. Из них обесцененных – 580 млрд, просроченных – 480 млрд. При этом резервы под обесценение созданы почти на 800 млрд руб., отмечает Лопатин. В целом покрытие выглядит лучше, чем 2–3 года назад. Оценить, насколько адекватен уровень резервов, трудно, продолжает Лопатин, каждый кредит нужно рассматривать индивидуально. ЦБ определяет пять категорий качества заемщика. В зависимости от риска резервы по ним создаются на 0, 1–20, 21–50, 51–100 и 100%, напоминает аналитик S&P Сергей Вороненков. Есть жесткие формальные признаки отнесения к категориям: например, если произошла реструктуризация, выше, чем в третью категорию, отнести уже нельзя, поясняет эксперт. Но размер резервов может уменьшиться на уровень залогов. ВЭБ работает без банковской лицензии и формально может не соблюдать требования регулятора, а лишь ориентироваться на них, заключает Вороненков. В прошлом году ВЭБ создал резервов на 510,4 млрд руб. Это привело к годовому убытку в 111,9 млрд руб. Сколько еще понадобится создать резервов, ВЭБ пока не раскрывает. Первую прибыль он рассчитывает получить в 2018 г. ВЭБ использовался для финансирования политических проектов, но выданные кредиты стали токсичными, что наложилось на проблемы с фондированием из-за санкций. В результате в конце 2015 г. ему самому понадобилась помощь от государства – по 150 млрд руб. в год в капитал. Сейчас на ВЭБ делают большую ставку как на фабрику проектного финансирования, но прежде ему надо избавиться от старых проблем, замечает высокопоставленный чиновник. Для всех активов ВЭБ приготовил три типа стратегии: кредитную, дефолтную и комбинированную. Первая предполагает продолжение работы с заемщиком, вторая – в том числе и продажу активов, не исключено, что с дисконтом, говорят сотрудники ВЭБа. Большая часть черных долгов отнесена к дефолтной стратегии, сказано в материалах ВЭБа. История падения ВЭБа преподносилась как следствие того, что его перегрузили политическими активами, однако очень большая доля плохих кредитов приходится на мелкие, никак не связанные с большой политикой, говорит человек, консультировавший правительство при создании ВЭБа. На топ-5 красных и черных приходится примерно 500 млрд руб. портфеля, или больше половины всех проблемных кредитов. И все же все остальное – небольшие кредиты, многие из них в пределах 10 млрд руб. «С одной стороны, в самом банке была плохо налажена выдача кредитов, не было экспертизы. С другой – он воспринимался как антикризисный инструмент, часто не брал никаких реальных залогов», – парирует сотрудник ВЭБа. И то и другое ВЭБ сейчас пытается изменить, утверждает собеседник «Ведомостей»: реформирует бизнес-подразделения, продвигает поправки о синдицировании, которые позволят соинвестировать с другими инвесторами по единым условиям под единый залог. Топ

Топ Самое читаемое

В России не хватает колоний, предназначенных для бывших силовиков, осужденных за различные преступле