Уважаемые заказчики DDoS-атак! Рекомендуем Вам не тратить деньги и время впустую, так что если Вас что-то не устраивает на нашем сайте - значительно проще связаться с нами - [email protected]

Заказчики взлома сайта, мы можем бадаться с Вами вечно, но как Вы уже поняли, у нас нормально работают бекапы, а также мы и далее легко будем отлавливать и блокировать ваши запросы, поэтому также рекомендуем не тратить деньги и время впустую, а обратиться к нам на вышеуказанную почту.

Фонд «Будущее» тянет на дно мрачное прошлое

Фонд «Будущее» тянет на дно мрачное прошлое

Отчаянные попытки предотвратить крах последнего своего крупного актива, , сопровождаются массовыми увольнениями персонала, которому уже попросту нечем платить. В ближайшее время пенсионный фонд собирается сократить по меньшей мере 20% штата, при этом непрямые убытки могут превысить размер сэкономленных средств: под сокращение попадает самая креативная часть сотрудников.

«Сокращения коснутся по большей части рядовых работников, высокооплачиваемых топ-менеджеров эта волна не затронет», — говорят в НПФ «Будущее», но по данным источников в самом фонде, волна сокращения коснется и сотрудников центрального аппарата, и региональных офисов.

Текущее число сотрудников центрального офиса НПФ оценивается в диапазоне 200-300 человек. Это означает, что под сокращение могут попасть как минимум 40 сотрудников центрального аппарата. У НПФ «Будущее» 41 отделение в разных городах России, но Forbes не удалось выяснить, сколько там сотрудников. Еще два источника Forbes, близких к НПФ , заявили, что сокращения проходят уже сейчас, меняются структуры некоторых департаментов.

Зачем это фонду

По данным отчета за третий квартал , которое управляет НПФ, 75% акций фонда принадлежит Financial group Future (Cyprus) Limited, которую контролирует O1 Group Limited, бенефициар — Борис Минц. Остальные 24,99% бумаг находятся на балансе НРД (то есть в свободном обращении). В отчетности фонда по МСФО за 2016 год говорится, что за прошлый год расходы НПФ на оплату труда выросли почти на 90% — с 303 млн рублей до 573 млн рублей. Отчасти такая динамика может быть обусловлена стратегией развития фонда — в декабре 2016 года он присоединил к себе и НПФ, в марте 2016 — НПФ Стальфонд». Однако в 2015 году в НПФ «Будущее» также наблюдался значительный рост расходов на оплату труда — они увеличились с 39 млн до 231 млн рублей.

С учетом потенциальных убытков НПФ от вложений в акции и СК у фонда будет значительное давление на капитал, которое ему придется снижать как при помощи акционеров, так и на операционном уровне, говорит управляющий директор по корпоративным рейтингам «Эксперт РА» Павел Митрофанов. При этом сокращения могут быть связаны и с оптимизацией каких-то рабочих процессов, допускает он.

В любом случае оптимизация персонала может способствовать экономии средств, но обычно сокращения сначала приводят к всплеску расходов — из-за необходимости выплатить отпускные и премии уходящим сотрудникам, напоминает директор группы рейтингов финансовых институтов АКРА Юрий Ногин. Для того, чтобы заметить позитивный эффект от этой меры, необходимо какое-то время, резюмирует он.

Три тощих года

По данным архива агентства , с вложением в акции лопнувших «ФК Открытие» и СК «Росгосстрах» фонд понес серьезные потери. «Будущее» владеет 4,09% акций банка, говорится на сайте ЦБ, объем участия фонда в СК «Росгосстрах» не указывается. Из-за переоценки этих активов убыток НПФ «Будущее» в третьем квартале 2017 года 2,7 млрд рублей, фонд также показал отрицательный результат от инвестиционной деятельности — минус 900 млн рублей, говорится в его отчетности по РСБУ.

В конце октября глава ФГ «Будущее» Марина Руднева оценила возможные потери фонда «Будущее» от вложений в акции «ФК Открытия» в 12 млрд рублей. Такие убытки фонд понесет, если капитал нынешних акционеров будет до 1 рубля, уточнила она. Однако капитал «ФК Открытие» уже достиг отрицательных значений — на начало октября дыра в нем составила минус 188,9 млрд рублей, говорится в материалах на портале «Федресурс». Тем не менее формально размытия капитала нынешних акционеров банка пока не произошло.

За несколько дней до ввода временной администрации в «ФК Открытие» 29 августа 2017 года выкупил акции банка у трех фондов — НПФ РГС (4,97% акций), НПФ электроэнергетики (4,86% акций) и «Лукойл-гаранта» (2,99%), сообщала газета «Ведомости» со ссылкой на свои источники. НПФ «Будущее» был обойден стороной, и в октябре фонд подал жалобу в ЦБ и иск в Арбитражный суд на банк «Траст». 9 ноября, после публикации отчетности, ФГ «Будущее» объявила, что она докапитализирует фонд на 950 млн рублей.

Это не единственная неудачная инвестиция фонда. В мае стало известно, что НПФ «Будущее» владеет облигациями банка на 3,1 млрд рублей, говорилось в отчетности фонда по МСФО. 19 апреля этого года объявил о санации банка «Пересвет» по процедуре bail-in — конвертации долга кредиторов (включая держателей облигаций) в капитал банка при финансовой поддержке ЦБ. Объем участия кредиторов составил 69,7 млрд, государства — 66,7 млрд рублей. В числе кредиторов оказались и держатели облигаций банка, среди которых был НПФ «Будущее».

Проблемными оказались и вложения в облигации банка , у которого ЦБ отозвал лицензию в январе 2016 года, — группа O1 инвестировала в них порядка 7 млрд рублей, в том числе и пенсионных денег. Уже в декабре 2015 году фонду пришлось создавать резервы в 5,2 млрд рублей под обесценение бумаг этого банка.

Все это не в лучшем свете сказывалось на доходности фонда: уже несколько лет она ниже одного из главных бенчмарков пенсионного рынка — показателя ВЭБа, который управляет накоплениями ПФР. По данным ЦБ, НПФ «Благосостояние ОПС» (в 2015 году переименован в НПФ «Будущее») по итогам 2014 года показал доходность в 1,5%, по итогам 2015 года — 5,6%, в 2016 году — 4%. Доходность ВЭБа по расширенному портфелю в 2014 году составила 2,68%, в 2015 году — 13,15%, в 2016 году — 10,53%. В первом полугодии 2017 года доходность фонда также оставалась невысокой — 3,9% против 8,8% ВЭБа.

Как ранее сообщало агентство , массовая продажа акций банка , которую проводят пенсионные фонды группы О1 пытаясь поправить свое материальное положение уже привела к резкому удешевлению банковских ценных бумаг на прошлой неделе. ВТБ владеет 9,99% акций АО «Открытие Холдинг» (остальные принадлежат , и ) которому принадлежат 66,6% акций санируемой Центробанком ФК «Открытие». Рубен Аганбегян и в 2013 году купили долю ФК «Открытия» у Бориса Минца и .

Банк «ФК Открытие», Бинбанк и Генбанк в 2015 году участвовали в госпрограмме докапитализации с помощью , а теперь находятся на санации. Средства дал Минфин, оператором стало Агентство по страхованию вкладов (АСВ), раздавшее 789,4 млрд рублей. Доход, который Минфин платит банкам за ОФЗ, они перечисляют АСВ и добавляют 1% годовых, АСВ передает доходы в бюджет. Вернуть займы банки должны в 2024–2035 гг.

«ФК Открытие» получил ОФЗ на 62,2 млрд рублей, – на 17,8 млрд, Генбанк – на 1,4 млрд рублей, эти деньги учтены как субординированные кредиты. Вернуть их не получится: при санации субординированные кредиты переводятся в капитал, после чего доля АСВ, вероятно, будет размыта – перед допэмиссией капиталы банков уменьшаются до рубля.

«По закону при санации средства должны быть списаны, но мы передавали деньги не банкам, а АСВ, – рассказал замминистра финансов Алексей Моисеев. – И мы работаем над этой историей вместе с АСВ, мы бы хотели, чтобы АСВ полностью или частично средства, которые будут потеряны в санируемых банках, вернуло: 84,4 млрд – много для бюджета».

Сделать это можно, продолжает Моисеев, Минфин и АСВ работают над схемой: «Например, оформить как вычет имущественного взноса (ОФЗ переданы в АСВ как имущественный взнос), а еще у агентства много нереализованных активов, например земли, которые передаются периодически региональным бюджетам и субъектам: сейчас – в Краснодарском крае, до этого – в Подмосковье».

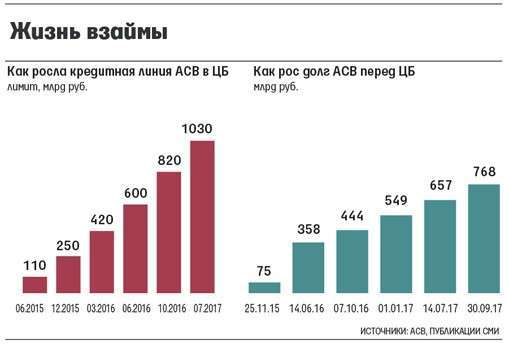

Если бы не большая задолженность АСВ перед ЦБ, проблемы вернуть средства докапитализации вообще не было бы, уверен замминистра. Средства для передачи Минфину могут возникнуть и при передаче банков («Советского» и ) из-под управления АСВ в Фонд консолидации банковского сектора, говорит Моисеев: «Решено, что эти банки окажутся в фонде, но четких сроков пока нет».

АСВ должно перечислять проценты в бюджет за то, что банки пользуются субординированными займами, санируемые банки этого сейчас не делают и бюджет уже несет потери, говорит человек, близкий к совету директоров АСВ.

Вопрос обсуждался ЦБ, Минфином и АСВ, решения по нему нет – договориться должны две большие организации, ЦБ и Минфин, АСВ просто посредник. ЦБ писал комфортные письма для каждого банка из программы докапитализации, напоминает собеседник «Ведомостей», а АСВ лишь раздало деньги – непонятно, почему агентство должно отвечать за потери бюджета.

У АСВ нет денег, чтобы вернуть их в бюджет с помощью вычета имущественного взноса, говорит человек, близкий к совету директоров агентства, а какая выгода может возникнуть у АСВ при передаче банков в Фонд консолидации, непонятно.

ЦБ предоставлял АСВ данные о соответствии банков, претендующих на докапитализацию с помощью ОФЗ, требованиям программы, только после этого АСВ меняло ОФЗ на суборды банка, говорит представитель Счетной палаты (она следит за исполнением госпрограммы). Если теперь АСВ поменяет суборды на акции банков, ОФЗ у банков останутся, но проценты выплачиваться не будут и АСВ нечего будет перечислять в бюджет, пишет Счетная палата.

Платить должен ЦБ, следует из ответа Счетной палаты. Купонный доход, который Минфин платит держателям ОФЗ, может быть перечислен в бюджет двумя путями, говорит представитель Счетной палаты: либо через прибыль ЦБ, которая идет в доход федерального бюджета, либо нужно разработать способ транзита этих доходов ЦБ в бюджет, как это и делало АСВ.

Источник:, 20.11.2017