Уважаемые заказчики DDoS-атак! Рекомендуем Вам не тратить деньги и время впустую, так что если Вас что-то не устраивает на нашем сайте - значительно проще связаться с нами - [email protected]

Заказчики взлома сайта, мы можем бадаться с Вами вечно, но как Вы уже поняли, у нас нормально работают бекапы, а также мы и далее легко будем отлавливать и блокировать ваши запросы, поэтому также рекомендуем не тратить деньги и время впустую, а обратиться к нам на вышеуказанную почту.

Сингапурская компания получила право на 19,5% «Роснефти»

11.01.2017

Сингапурская компания получила право на 19,5% «Роснефти»

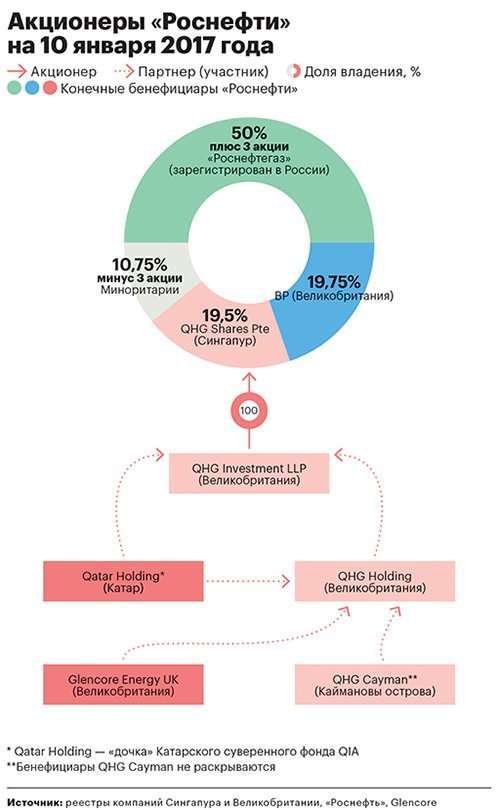

Новый акционер Зарегистрированная в Сингапуре компания QHG Shares Pte Ltd получила право распоряжаться 19,5% акций «Роснефти», следует из материалов российской компании. Это значит, что именно она стала конечным собственником приватизированного в декабре пакета «Роснефти». QHG Shares представляет интересы консорциума Glencore и катарского суверенного фонда QIA, следует из документов сингапурского и британского реестров, изученных РБК. QHG Shares Pte Ltd получила право распоряжаться 2 066 727 473 акциями «Роснефти». В материалах «Роснефти» указывается, что основание, в силу которого компания приобрела право распоряжаться долей, наступило 15 декабря 2016 года. Именно эта дата проходила в директивах правительства как крайний срок для закрытия сделки по продаже 19,5% «Роснефти», сообщало Росимущество. В тот же день «Роснефтегаз» перечислил средства от сделки в федеральный бюджет. Однако Glencore подтвердил завершение расчетов только 3 января 2017 года, а «Роснефтегаз» — 4 января. В январском сообщении госхолдинг отчитался о «завершении всех корпоративных и технических процедур закрытия и расчетов», связанных со сделкой. При этом «Роснефтегаз» уточнял, что речь шла о подготовке более 50 документов и соглашений, заключенных «более чем в пяти» юрисдикциях. Официальный представитель «Роснефти» от комментариев отказался. Представитель Glencore пока не ответил на запрос РБК, пресс-служба QIA тоже не ответила. Как ранее сообщал РБК, 5 декабря швейцарский трейдер Glencore зарегистрировал в Великобритании три компании в форме партнерства с ограниченной ответственностью (LLP): QHG Investment, QHG Holding и QHG Trading. Уже в конце декабря во всех компаниях в качестве партнера была зарегистрирована «дочка» катарского государственного инвестфонда QIA — Qatar Holding. 10 января «Роснефть» сообщила о подписанном контракте на поставку от 4,5 млн до 11 млн т нефти ежегодно одному из совместных предприятий Glencore и QIA — QHG Trading — в течение пяти лет. «Матрешка» собственников

QHG Shares была зарегистрирована в Сингапуре 8 декабря 2016 года, тип юрлица — частная компания с ограниченной ответственностью (Pte Ltd, наиболее востребованная форма собственности в Сингапуре для крупных предпринимателей), следует из выписки из сингапурского корпоративного реестра (есть у РБК). Уставный капитал разбит на 201 обыкновенную акцию и составляет €10,243 млрд — он полностью оплачен, следует из документа. Сумма сделки по покупке 19,5% акций «Роснефти» составила как раз €10,2 млрд, сообщали ранее «Роснефть» и Glencore.

Владельцем сингапурской QHG Shares является QHG Investment LLP. Это одна из трех компаний, учрежденных Glencore и QIA в Англии в начале декабря 2016 года. В QHG Investment партнерами (участниками) значатся катарская Qatar Holding («дочка» суверенного фонда QIA) и британская же QHG Holding. А в последней партнеров трое — Qatar Holding, структура Glencore, а также зарегистрированный в декабре на Каймановых островах офшор QHG Cayman. Это следует из данных британского корпоративного реестра, с которыми ознакомился РБК. Роль кайманского офшора в структуре собственников неясна, его бенефициары неизвестны.

QHG Holding и QHG Investment в начале января 2017 года взяли кредит у лондонского филиала итальянского банка Intesa Sanpaolo, обеспеченный неким залогом, следует из информации в британском реестре. В частности, QHG Investment, непрямой собственник 19,5% акций «Роснефти», зарегистрировала в корпоративном реестре два залоговых документа. Что конкретно заложили участники консорциума, не сообщается, но ранее «Роснефть» говорила, что обеспечением кредита будут ее акции, приобретаемые Glencore и QIA. Intesa 4 января подтвердила, что предоставит консорциуму кредит €5,2 млрд на покупку акций «Роснефти». Участники консорциума оплатили собственными средствами только €2,8 млрд (причем Glencore — лишь €0,3 млрд), из этого следует, что кто-то должен был профинансировать еще €2,2 млрд. Во вторник, 10 января, представитель Intesa не ответил на запрос РБК.

В феврале 2016 года президент Владимир Путин на совещании, посвященном вопросам приватизации, отмечал, что при проведении приватизационных сделок «необходимо обеспечить максимальную прозрачность <…> как для их участников, так и для общественности».Сделка впопыхах

«Сперва инвесторы (Glencore и QIA) рассматривали разные юрисдикции, включая остров Джерси, для покупки 19,5% «Роснефти». Но инвестконсультанту Intesa не понравились эти варианты, и они согласились использовать Сингапур», — рассказал РБК источник, близкий к покупателям.

По его словам, в регистрации компании — держателя акций «Роснефти» в Сингапуре нет «ничего необычного». «Просто было много суматохи из-за сроков, которые поставило правительство РФ», — пояснил он. Приватизация «Роснефти» должна была завершиться 15 декабря, а до конца года «Роснефтегаз» должен был перечислить полученные средства в бюджет.

Для выбора Сингапура есть много оснований, в том числе английское право, говорит собеседник РБК, близкий к покупателям доли в «Роснефти». Все офшоры обладают примерно одинаковым набором преимуществ и схожи в регулировании инвестиций, но у Сингапура крайне высокая репутация относительно аналогичных юрисдикций, у инвесторов есть доверие к местной бюрократии, есть сильный арбитражный суд, указывает он. Видимо, Сингапур стал той нейтральной юрисдикцией, которая удовлетворила все стороны, предполагает он. Помимо этого, Сингапур мог быть более удобной площадкой для инвесторов с точки зрения налогообложения и раскрытия информации, заключает источник.

Между Россией и Сингапуром есть соглашение об избежании двойного налогообложения, и «оно достаточно удачное», говорит юрист налоговой практики юридической фирмы Sameta Дмитрий Онищенко. К тому же, азиатские страны, такие как Сингапур, ощутили на себе меньшее влияние санкционной политики западных стран, рассуждает он.

Налоговые условия могут быть одной из причин подобного структурирования сделки, соглашается партнер Nektorov, Saveliev & Partners Александр Некторов. Между Россией и Сингапуром действует налоговое соглашение, в соответствии с которым дивиденды, выплачиваемые из России, облагаются в России налогом у «источника» (в этом случае — у «Роснефти») по ставке 5% при условии, если получатель дивидендов (QGH Shares) владеет не менее, чем 15% капитала компании, выплачивающей дивиденды, рассказывает он: QIA и Glencore удовлетворяют этому требованию. В свою очередь, в Сингапуре действует т.н. территориальная система налогообложения, которая предполагает, что доходы, получаемые от компаний из-за пределов Сингапура не подлежат налогообложению в самом Сингапуре, если они физически не переводятся в эту страну, продолжает Некторов. Кроме того, Сингапур обладает еще целым рядом налоговых преимуществ, например, дивиденды, выплачиваемые из Сингапура, не облагаются налогом у источника в самом Сингапуре, что позволяет в безналоговом режиме обеспечивать дальнейший транзит дивидендов. Наконец, в этой стране практически отсутствует налог на прирост капитала в отношении акций, что позволяет не облагать налогом прибыль, которая будет получена от перепродажи акций, заключает он.

«Зарегистрированное в Великобритании партнерство (LLP) не может претендовать на льготы по действующему между Россией и Великобританией соглашению об избежании двойного налогообложения. Поэтому, дивиденды, выплачиваемые «Роснефтью» напрямую партнерствам могли облагаться в России по обычным ставкам (15%), что, должно быть очень накладно. В связи с этим использование промежуточного инструмента владения в структуре является просто необходимым», — добавил Некторов. Топ

«Матрешка» собственников

QHG Shares была зарегистрирована в Сингапуре 8 декабря 2016 года, тип юрлица — частная компания с ограниченной ответственностью (Pte Ltd, наиболее востребованная форма собственности в Сингапуре для крупных предпринимателей), следует из выписки из сингапурского корпоративного реестра (есть у РБК). Уставный капитал разбит на 201 обыкновенную акцию и составляет €10,243 млрд — он полностью оплачен, следует из документа. Сумма сделки по покупке 19,5% акций «Роснефти» составила как раз €10,2 млрд, сообщали ранее «Роснефть» и Glencore.

Владельцем сингапурской QHG Shares является QHG Investment LLP. Это одна из трех компаний, учрежденных Glencore и QIA в Англии в начале декабря 2016 года. В QHG Investment партнерами (участниками) значатся катарская Qatar Holding («дочка» суверенного фонда QIA) и британская же QHG Holding. А в последней партнеров трое — Qatar Holding, структура Glencore, а также зарегистрированный в декабре на Каймановых островах офшор QHG Cayman. Это следует из данных британского корпоративного реестра, с которыми ознакомился РБК. Роль кайманского офшора в структуре собственников неясна, его бенефициары неизвестны.

QHG Holding и QHG Investment в начале января 2017 года взяли кредит у лондонского филиала итальянского банка Intesa Sanpaolo, обеспеченный неким залогом, следует из информации в британском реестре. В частности, QHG Investment, непрямой собственник 19,5% акций «Роснефти», зарегистрировала в корпоративном реестре два залоговых документа. Что конкретно заложили участники консорциума, не сообщается, но ранее «Роснефть» говорила, что обеспечением кредита будут ее акции, приобретаемые Glencore и QIA. Intesa 4 января подтвердила, что предоставит консорциуму кредит €5,2 млрд на покупку акций «Роснефти». Участники консорциума оплатили собственными средствами только €2,8 млрд (причем Glencore — лишь €0,3 млрд), из этого следует, что кто-то должен был профинансировать еще €2,2 млрд. Во вторник, 10 января, представитель Intesa не ответил на запрос РБК.

В феврале 2016 года президент Владимир Путин на совещании, посвященном вопросам приватизации, отмечал, что при проведении приватизационных сделок «необходимо обеспечить максимальную прозрачность <…> как для их участников, так и для общественности».Сделка впопыхах

«Сперва инвесторы (Glencore и QIA) рассматривали разные юрисдикции, включая остров Джерси, для покупки 19,5% «Роснефти». Но инвестконсультанту Intesa не понравились эти варианты, и они согласились использовать Сингапур», — рассказал РБК источник, близкий к покупателям.

По его словам, в регистрации компании — держателя акций «Роснефти» в Сингапуре нет «ничего необычного». «Просто было много суматохи из-за сроков, которые поставило правительство РФ», — пояснил он. Приватизация «Роснефти» должна была завершиться 15 декабря, а до конца года «Роснефтегаз» должен был перечислить полученные средства в бюджет.

Для выбора Сингапура есть много оснований, в том числе английское право, говорит собеседник РБК, близкий к покупателям доли в «Роснефти». Все офшоры обладают примерно одинаковым набором преимуществ и схожи в регулировании инвестиций, но у Сингапура крайне высокая репутация относительно аналогичных юрисдикций, у инвесторов есть доверие к местной бюрократии, есть сильный арбитражный суд, указывает он. Видимо, Сингапур стал той нейтральной юрисдикцией, которая удовлетворила все стороны, предполагает он. Помимо этого, Сингапур мог быть более удобной площадкой для инвесторов с точки зрения налогообложения и раскрытия информации, заключает источник.

Между Россией и Сингапуром есть соглашение об избежании двойного налогообложения, и «оно достаточно удачное», говорит юрист налоговой практики юридической фирмы Sameta Дмитрий Онищенко. К тому же, азиатские страны, такие как Сингапур, ощутили на себе меньшее влияние санкционной политики западных стран, рассуждает он.

Налоговые условия могут быть одной из причин подобного структурирования сделки, соглашается партнер Nektorov, Saveliev & Partners Александр Некторов. Между Россией и Сингапуром действует налоговое соглашение, в соответствии с которым дивиденды, выплачиваемые из России, облагаются в России налогом у «источника» (в этом случае — у «Роснефти») по ставке 5% при условии, если получатель дивидендов (QGH Shares) владеет не менее, чем 15% капитала компании, выплачивающей дивиденды, рассказывает он: QIA и Glencore удовлетворяют этому требованию. В свою очередь, в Сингапуре действует т.н. территориальная система налогообложения, которая предполагает, что доходы, получаемые от компаний из-за пределов Сингапура не подлежат налогообложению в самом Сингапуре, если они физически не переводятся в эту страну, продолжает Некторов. Кроме того, Сингапур обладает еще целым рядом налоговых преимуществ, например, дивиденды, выплачиваемые из Сингапура, не облагаются налогом у источника в самом Сингапуре, что позволяет в безналоговом режиме обеспечивать дальнейший транзит дивидендов. Наконец, в этой стране практически отсутствует налог на прирост капитала в отношении акций, что позволяет не облагать налогом прибыль, которая будет получена от перепродажи акций, заключает он.

«Зарегистрированное в Великобритании партнерство (LLP) не может претендовать на льготы по действующему между Россией и Великобританией соглашению об избежании двойного налогообложения. Поэтому, дивиденды, выплачиваемые «Роснефтью» напрямую партнерствам могли облагаться в России по обычным ставкам (15%), что, должно быть очень накладно. В связи с этим использование промежуточного инструмента владения в структуре является просто необходимым», — добавил Некторов. Топ