Уважаемые заказчики DDoS-атак! Рекомендуем Вам не тратить деньги и время впустую, так что если Вас что-то не устраивает на нашем сайте - значительно проще связаться с нами - [email protected]

Заказчики взлома сайта, мы можем бадаться с Вами вечно, но как Вы уже поняли, у нас нормально работают бекапы, а также мы и далее легко будем отлавливать и блокировать ваши запросы, поэтому также рекомендуем не тратить деньги и время впустую, а обратиться к нам на вышеуказанную почту.

«Газпрому» придется воевать за Европу

22.08.2017

«Газпрому» придется воевать за Европу

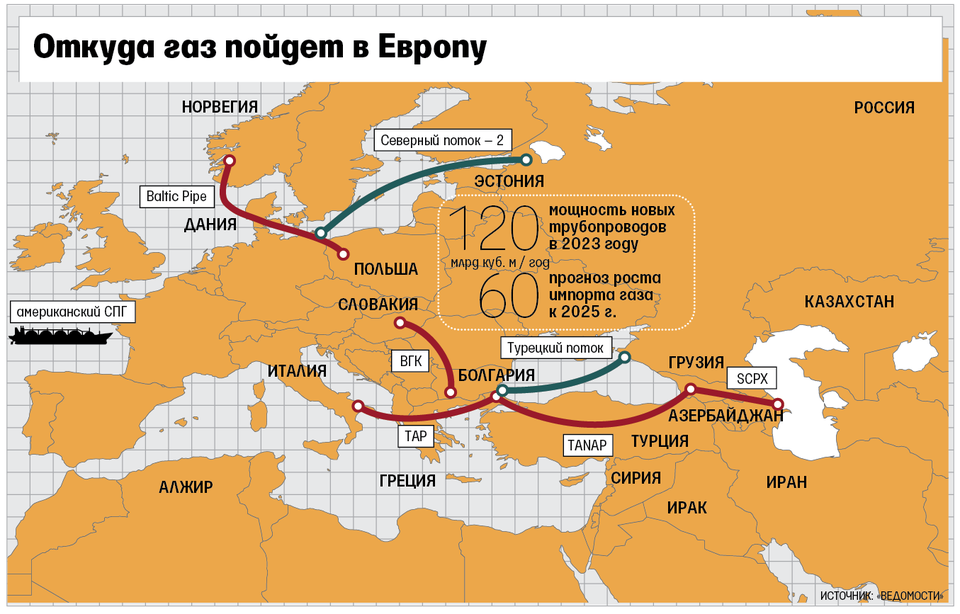

В понедельник на регазификационный терминал в Клайпеде пришел первый танкер со сжиженным природным газом (СПГ) с американского экспортного терминала Sabine Pass. «Это первый, но точно не последний груз», – цитирует «Интерфакс» министра энергетики Литвы Жигимантаса Вайчюнаса. В середине сентября в Клайпеду должно прийти еще одно судно с СПГ, сообщает «Интерфакс», а гендиректор Lietuvos energija Далюс Мисюнас заверил, что американский сжиженный газ обошелся Литве дешевле, чем газ «Газпрома», но от прогноза, будет ли российский газ вытеснен с рынка, воздержался. На вопрос «Ведомостей», какова фактическая стоимость поставленного газа, представитель Lietuvos energija не ответил. Американский СПГ не стал, а при низких ценах на нефть в среднесрочной перспективе и не станет альтернативой трубопроводным поставкам «Газпрома», считает директор по исследованиям Vygon Consulting Мария Белова. «По данным Еврокомиссии, в I квартале 2017 г. Литва закупала газ у России по $180 за 1000 куб. м. Если бы контракт Cheniere (продавец американского СПГ) и Lietuvos Duju Tiekimas (покупатель) был подписан зимой, стоимость СПГ в Литве (с привязкой к Henry Hub) была бы на 40% выше – $254 за 1000 куб. м. Американский СПГ конкурирует скорее с норвежским газом, который поставляется в Литву по сопоставимой цене – $241 за 1000 куб. м», – приводит расчеты Белова. Текущая стоимость американского СПГ в Литве может составлять порядка $246 за 1000 куб. м, предполагает Белова. Газ не только из США Перспективы американского СПГ в Европе предправления «Газпрома» Алексей Миллер в конце июня оценивал как невысокие: «СПГ на европейском рынке по сравнению с поставками трубопроводного газа был, есть и будет менее конкурентоспособным». Конкуренция «Газпрома» с СПГ из США началась еще в 2016 г. – с приходом в Европу первого танкера, убеждена директор Энергетического центра бизнес-школы «Сколково» Татьяна Митрова: «И то, что конкуренция с СПГ вообще и с американским в частности будет только ужесточаться, практически гарантировано в условиях нарастающего избытка предложения в ближайшие годы». По данным корпоративного издания «Газпрома», мощность регазификационных терминалов в Европе – порядка 220 млрд куб. м в год. В 2016 г. использовалось всего 50–55 млрд куб. м в год – простаивающих мощностей хватило бы, чтобы почти полностью отказаться от российских поставок. Труба против трубы Конкурировать «Газпрому» придется не только с СПГ. Кроме «Северного потока – 2» (55 млрд куб. м в 2019 г.) и двух ниток «Турецкого потока» (33 млрд куб. м в 2019 г.) сейчас идет строительство газопровода TANAP (16 млрд куб. м в 2018 г.) и его продолжения – TAP (10 млрд куб. м); обсуждается и ответвление от TAP – вертикальный газовый коридор (см. карту). К 2023 г. мощность TANAP предполагается довести до 23 млрд куб. м в год. Ресурсной базой должно стать азербайджанское месторождение Шах-Дениз, готовность которого к увеличению поставок газа британская BP оценивает в 95%. Польша альтернативой российскому газу видит трубопровод Baltic Pipe с норвежским газом. Газопровод может быть введен в эксплуатацию уже в 2022 г. К 2023 г. мощность только вновь построенных газопроводов в Европу составит 120 млрд куб. м в год. «Газпром», по его собственным материалам, за год почти вдвое уменьшил прогноз роста импорта газа Европой: к 2025 г. – порядка 60 млрд куб. м в год, а в 2015 г. было 113 млрд куб. м. Снижение прогноза стало уже традицией, считает Митрова: «Причина – сдержанный рост европейской экономики и впечатляющий прогресс в энергоэффективности и возобновляемых источниках энергии». «Газпром» в прогнозах обращает внимание на перспективы добычи в странах-экспортерах, объясняет человек, близкий к «Газпрому»: «Норвегии удалось нарастить добычу, но у нее коэффициент восполнения запасов меньше единицы. Это в перспективе приведет к снижению добычи». Востребованность новых проектов будет определяться загрузкой украинского маршрута, а также договоренностями России и ЕС о загрузке новых трубопроводов. «Если ЕС не будет препятствовать радикальному снижению украинского транзита, новые потоки в принципе могут быть прилично загружены, хотя и не на 100%», – предполагает Митрова. Сохранить позицию одного из самых конкурентоспособных поставщиков газа в Европу «Газпрому» может помочь гибкая маркетинговая политика и готовность к конструктивным отношениям с покупателями, уверена она. У «Газпрома» почти не останется рычагов воздействия на покупателей при продлении или заключении новых контрактов, считает директор отдела корпораций Fitch Ratings Дмитрий Маринченко. «Компании придется предлагать очень гибкие условия и идти на уступки вплоть до существенного снижения объемов поставок по условию take-or-pay», – предполагает Маринченко. Свободу маневра «Газпрому» может обеспечить себестоимость российского газа в Европе на уровне $100–110 за 1000 куб. м, считает Маринченко. «Не стоит ставить знак равенства между транспортными мощностями и предложением газа, – полагает человек, близкий к «Газпрому». – Мощности должны быть обеспечены контрактами, иначе труба будет лежать пустой». Никаких договоренностей, обеспечивающих поставки по второй нитке «Турецкого потока», пока нет, напоминает партнер RusEnergy Михаил Крутихин. «Газпрому» предстоит жесткая конкуренция в первую очередь с TANAP, который почти построен и будет использоваться на полную мощность. Есть шанс, что «Газпром» купит на аукционах часть мощности TAP, говорит Крутихин, но ему придется конкурировать не только с азербайджанским, но, возможно, и с иракским и израильским газом». Не факт, что Шах-Дениз обеспечит существенный и стабильный приток дополнительного газа (в силу геологических особенностей), не соглашается собеседник «Ведомостей», близкий к «Газпрому»: «Кроме того, транспортировка по TANAP довольно дорогая. Представитель TANAP предполагал, что транспортировка до западной границы Турции будет стоить порядка $70 за 1000 куб. м». Топ

Топ