Уважаемые заказчики DDoS-атак! Рекомендуем Вам не тратить деньги и время впустую, так что если Вас что-то не устраивает на нашем сайте - значительно проще связаться с нами - [email protected]

Заказчики взлома сайта, мы можем бадаться с Вами вечно, но как Вы уже поняли, у нас нормально работают бекапы, а также мы и далее легко будем отлавливать и блокировать ваши запросы, поэтому также рекомендуем не тратить деньги и время впустую, а обратиться к нам на вышеуказанную почту.

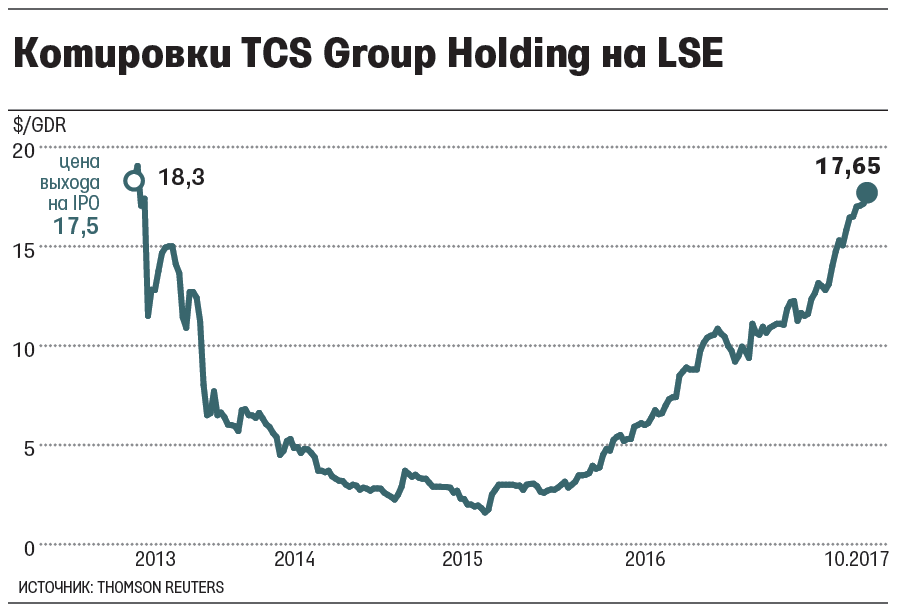

TCS Group Олега Тинькова стоит $3,2 млрд или пять капиталов

26.10.2017

TCS Group Олега Тинькова стоит $3,2 млрд или пять капиталов

Почти три года назад «Тинькофф банк» сделал «iconic IPO» по $17,5 за акцию и получил оценку в $3,2 млрд», – писал у себя в Facebook основной владелец TCS Group Олег Тиньков в конце сентября. Потом, перечислял он, были «информационные вбросы, едкие отчеты аналитиков». Он также вспоминал всех, кто говорил, что «Тиньков всех развел, продал банк как IT-компанию, обманул инвесторов», но банк справился, «став еще сильнее и еще круче». Тогда радость была преждевременной, и цена глобальной депозитарной расписки (GDR) TCS Group, объединяющей «Тинькофф банк» и «Тинькофф страхование», на Лондонской бирже не достигла цены размещения. Это произошло вчера: в 11.30 мск 25 октября GDR TCS Group выросла на 3,2% до $17,7, а капитализация группы превысила $3,2 млрд. Затем котировки откатились до $17,2, но закрылись выше цены размещения – $17,65. IPO финансового бизнеса Тинькова вызвало бурные споры: капитализация TCS Group в 5 раз превысила ее капитал. Тиньков убедил инвесторов, что его бизнес надо рассматривать не как финансовый, который после кризиса рынок не жаловал, а как технологический – ведь он использует дистанционные каналы продаж и обслуживания, – и, соответственно, оценивать с мультипликаторами не банка, а IT-компании. Лишь два российских банка в то время торговались чуть дороже своего капитала – Сбербанк и Номос-банк (поглощен банком «ФК Открытие» и сейчас его санирует ЦБ). Сейчас у Сбербанка коэффициент 1,37, у TCS – 5,18. В первый день торгов, 22 октября 2013 г., котировки взлетали до $20, а обороты приближались к $1 млрд. Эйфория быстро прошла: в ноябре котировки потеряли более 30%, а через два года расписки стоили $1,6. За прошлый год их стоимость выросла втрое, в этом – еще на 60%. Из девяти инвестбанков пять рекомендуют «держать» GDR TCS Group, три – «покупать», еще одна рекомендация «продавать» находится на пересмотре. Портфель «Тинькофф банка» растет намного быстрее прогнозов, это отражается в росте прибыли, на что реагирует рынок, говорит аналитик БКС Ольга Найденова. Вчерашний рост она объяснить затруднилась: «Наша рекомендация по этим бумагам – «держать», поскольку такие высокие темпы роста портфеля при низких доходах населения должны отразиться на кредитном качестве и, соответственно, прибыли». В первом полугодии чистая прибыль TCS Group выросла на 72% до 7,6 млрд руб. «Тинькофф банк» сложно сравнивать с другими из-за специфики его модели: это монолайнер с рентабельностью капитала 46% в первом полугодии, объясняет аналитик «ВТБ капитала» Светлана Асланова. Акции банка за этот год выросли, пожалуй, больше всех остальных российских эмитентов, отмечает аналитик «Атона» Михаил Ганелин. Он считает цену справедливой, называя среди причин такой оценки быстрый рост, хорошую чистую прибыль, «сумасшедшую рентабельность на капитал», исправную выплату дивидендов. Однако большая часть позитива уже отыграна в котировках. Чтобы они продолжали расти, банк должен расти быстрее ожиданий. Топ

Топ Самое читаемое

Правоохранительные органы подозревают экс-советника главы «Ростеха» Николая Семенова в нескольких эп

Власти Венгрии выявили среди задержанных на границе беженцев террориста.